¿Cómo calcular el impueto de sucesión en Castilla y León?

Si te encuentras en la comunidad autónoma de Castilla y León y necesitas calcular el impuesto de sucesión, aquí te explicamos cómo hacerlo.

Determinar el valor de los bienes y derechos

El primer paso es calcular el valor de los bienes y derechos que forman parte de la herencia. Esto incluye propiedades inmobiliarias, cuentas bancarias, vehículos, inversiones, entre otros.

Aplicar las reducciones y bonificaciones

A continuación, se deben aplicar las reducciones y bonificaciones que correspondan según la normativa vigente. Estas pueden variar dependiendo del parentesco entre el fallecido y los herederos, así como el grado de discapacidad de estos últimos.

Consultar la escala de gravamen

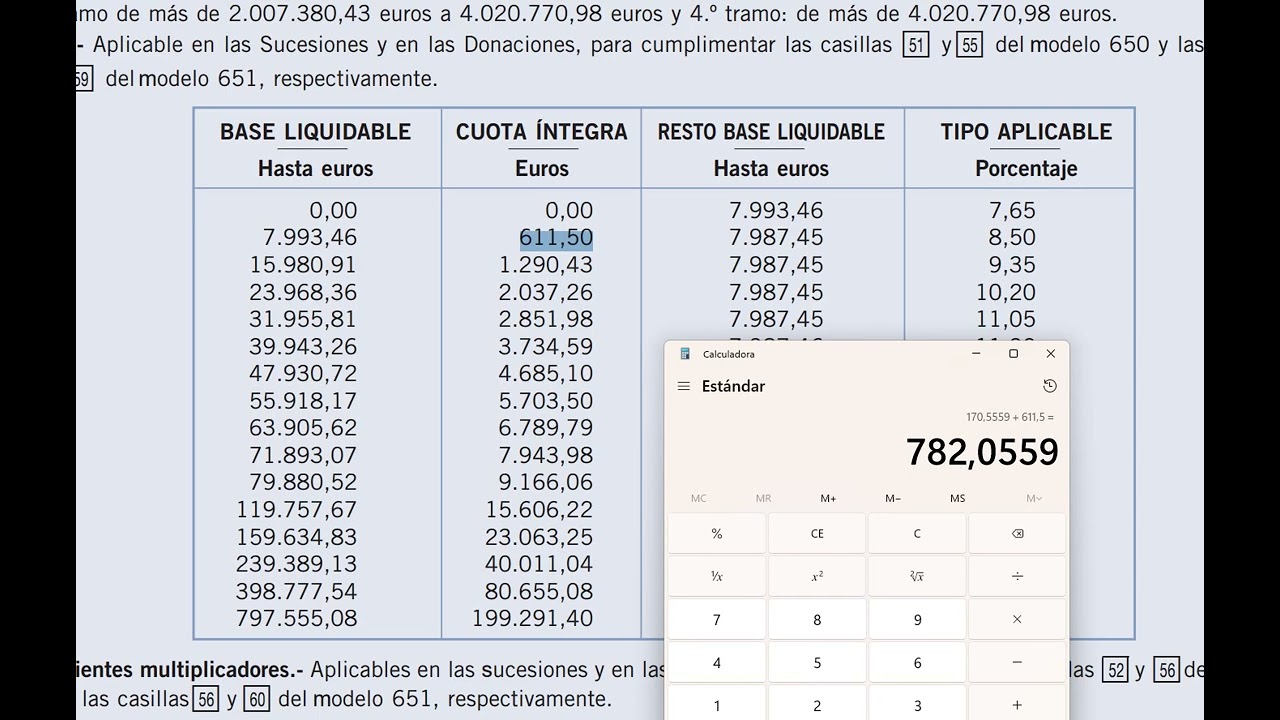

Una vez aplicadas las reducciones y bonificaciones, se debe consultar la escala de gravamen establecida por la comunidad autónoma de Castilla y León. Esta determinará el porcentaje a aplicar sobre la base liquidable para calcular el impuesto de sucesión.

Calcular el impuesto de sucesión

Finalmente, se calcula el impuesto de sucesión multiplicando la base liquidable por el porcentaje de la escala de gravamen correspondiente. Este cálculo arrojará el importe final a pagar por concepto de impuesto de sucesión.

Es importante tener en cuenta que estos pasos y procedimientos pueden variar y estar sujetos a modificaciones. Por ello, se recomienda consultar la normativa actualizada y, en caso de dudas, recurrir a un asesor fiscal especializado.

Pasos para calcular el impuesto de sucesión en Castilla y León

- Reúna toda la documentación necesaria: antes de calcular el impuesto de sucesión en Castilla y León, asegúrese de tener todos los documentos relevantes, como el testamento, el certificado de defunción y los documentos de identidad de los herederos.

- Determine el valor de la herencia: a continuación, deberá calcular el valor de la herencia. Esto incluirá propiedades, cuentas bancarias, inversiones y cualquier otro activo. Tenga en cuenta que es importante obtener valoraciones precisas para evitar problemas futuros.

- Consulte las tarifas y tramos impositivos: en Castilla y León, el impuesto de sucesión se calcula según una escala progresiva. Existen diferentes tramos impositivos, por lo que es importante conocer las tarifas vigentes para determinar el impuesto que corresponde a cada tramo.

- Calcule la cuota tributaria: una vez que tenga el valor de la herencia y las tarifas impositivas, podrá calcular la cuota tributaria. Esto se hace aplicando las tarifas correspondientes a cada tramo y sumándolas.

- Aplique las reducciones y bonificaciones: en algunos casos, es posible aplicar reducciones y bonificaciones al impuesto de sucesión en Castilla y León. Estas pueden estar relacionadas con la relación de parentesco, la discapacidad o la residencia habitual del heredero. Asegúrese de revisar si cumple los requisitos para solicitar alguna reducción.

- Pague el impuesto: finalmente, una vez que haya calculado el impuesto de sucesión, deberá pagarlo dentro del plazo establecido. Hay diferentes formas de realizar el pago, ya sea a través de una entidad financiera o utilizando los medios de pago electrónicos disponibles.

Requisitos y documentación necesaria para el cálculo del impuesto de sucesión en Castilla y León

El cálculo del impuesto de sucesión en Castilla y León requiere cumplir con ciertos requisitos y presentar la documentación necesaria. A continuación se detallan los elementos clave a considerar:

Requisitos:

- Parentesco con el fallecido: Para poder calcular el impuesto de sucesión, es necesario ser hijo, cónyuge o pariente cercano del fallecido. Otros familiares y herederos podrían estar sujetos a diferentes impuestos.

- Residencia: Tanto el fallecido como el heredero deben ser residentes en Castilla y León al momento del fallecimiento. Si alguno de ellos no reside en la comunidad, se aplicarán las normativas fiscales correspondientes al lugar de residencia.

Documentación necesaria:

- Certificado de defunción: Es imprescindible presentar el certificado de defunción del fallecido para iniciar el proceso de cálculo del impuesto de sucesión.

- Testamento: Si existe un testamento válido del fallecido, este deberá ser presentado. En caso de no existir testamento, se aplicará la normativa de sucesiones intestadas.

- Declaración de herederos: En caso de no existir testamento, se deberá presentar una declaración de herederos, que establezca quiénes son los herederos legales.

- Inventario de bienes: Se requiere realizar un inventario detallado de los bienes objeto de la sucesión, incluyendo inmuebles, vehículos, cuentas bancarias, acciones, entre otros.

- Valoración de los bienes: Para calcular el impuesto de sucesión, es necesario determinar el valor de los bienes heredados. Es importante contar con tasaciones actualizadas de los inmuebles y evaluar el valor de mercado de otros activos.

- Deudas y cargas: Se debe tener en cuenta cualquier deuda o carga financiera del fallecido al momento del fallecimiento, ya que esto afectará el cálculo del impuesto.

Es importante destacar que los requisitos y la documentación pueden variar según cada caso y situación personal. Se recomienda asesorarse con un profesional fiscal o consultar la normativa vigente para obtener información precisa y actualizada.

Exenciones y bonificaciones en el impuesto de sucesión en Castilla y León

- En Castilla y León, existen ciertas exenciones y bonificaciones aplicables al impuesto de sucesión.

- Una de las principales exenciones es la que se aplica a la adquisición de la vivienda habitual del fallecido por parte del heredero o legatario.

- Esta exención se encuentra regulada en la Ley 24/2001, de 27 de diciembre, del Impuesto sobre Sucesiones y Donaciones de Castilla y León.

- Para poder optar a esta exención, el heredero o legatario debe residir en la vivienda habitual durante al menos tres años, desde la fecha de fallecimiento.

- Además, existen diferentes bonificaciones que pueden reducir la base imponible del impuesto de sucesión.

- Una de las bonificaciones más destacadas es la aplicable a las empresas familiares.

- En el caso de que la empresa familiar forme parte del caudal hereditario, se aplica una bonificación del 99% en la base imponible del impuesto.

- Esta bonificación está sujeta a ciertos requisitos, como mantener el empleo y la actividad empresarial durante un período determinado.

- Otra bonificación aplicable es la que se otorga a determinados familiares, como cónyuges, ascendientes y descendientes.

- Estas bonificaciones varían en función del grado de parentesco y del valor del patrimonio heredado.

En resumen, en Castilla y León, tanto las exenciones como las bonificaciones en el impuesto de sucesión son beneficiosas para los herederos y legatarios, ya que permiten reducir la carga fiscal asociada a la herencia recibida.

Consejos para optimizar el pago del impuesto de sucesión en Castilla y León

No hay duda de que el impuesto de sucesión puede ser una carga financiera significativa para los herederos. Sin embargo, hay formas de optimizar el pago de este impuesto en Castilla y León. Aquí hay algunos consejos que pueden ayudarte a reducir tu obligación tributaria:

Planificación anticipada:

Es importante planificar con anticipación la distribución de la herencia. Consulta con un asesor fiscal o abogado especializado en sucesiones para conocer las opciones legales disponibles que puedan reducir el impuesto.

Aprovecha las deducciones:

Investiga las deducciones fiscales y bonificaciones que existen en Castilla y León para el impuesto de sucesión. Estas pueden variar según el parentesco con el fallecido y el valor de los bienes heredados.

División en cuotas:

En Castilla y León, es posible solicitar el pago fraccionado del impuesto de sucesión, lo que puede facilitar la carga financiera. Consulta con la administración tributaria local para conocer los requisitos y beneficios de esta opción.

Donaciones en vida:

Una estrategia para reducir el impuesto de sucesión es realizar donaciones en vida. En Castilla y León, existen exenciones y bonificaciones para las donaciones entre familiares directos, siempre y cuando se cumplan ciertos requisitos legales.

Contratar un seguro de vida:

Considera la posibilidad de contratar un seguro de vida que cubra la posible carga tributaria para tus herederos. Consulta con un asesor financiero para evaluar esta opción.

Ten en cuenta que estos consejos son generales y pueden variar dependiendo de tu situación personal y las leyes vigentes en Castilla y León. Por lo tanto, es importante buscar asesoramiento especializado antes de tomar cualquier decisión relacionada con el impuesto de sucesión.