¿Cuándo se debe pagar la segunda parte de hacienda?

Una de las dudas más comunes que surgen entre los contribuyentes es conocer el momento exacto en el que se debe pagar la segunda parte de Hacienda.

Según la normativa vigente, el plazo para el pago de la segunda parte de Hacienda varía dependiendo del país y de la modalidad de impuestos

.

Impuestos mensuales:

- Impuesto sobre la renta: La segunda parte debe ser pagada antes del último día hábil de cada mes.

- Impuesto al valor agregado (IVA): El pago de la segunda parte se realiza dentro de los primeros 15 días del mes siguiente al período fiscal.

Impuestos anuales:

- Impuesto sobre la renta: El pago de la segunda parte debe realizarse antes del 15 de abril de cada año.

- Impuesto a la propiedad: El plazo para pagar la segunda parte varía según el país, pero generalmente es antes del 30 de junio.

Es importante tener en cuenta que estos plazos pueden estar sujetos a modificaciones por parte de las autoridades fiscales, por lo que siempre es recomendable consultar la normativa específica de cada país y mantenerse actualizado sobre posibles cambios.

Plazo y fecha límite de pago de la segunda parte de hacienda

En esta ocasión, nos enfocaremos en el plazo y fecha límite de pago de la segunda parte de hacienda. Es importante tener presente estos detalles para evitar inconvenientes y posibles sanciones.

¿Qué es la segunda parte de hacienda?

La segunda parte de hacienda se refiere a la segunda cuota o pago que debe realizarse dentro de un período determinado. Generalmente, corresponde a impuestos o tasas que deben ser cancelados por los contribuyentes.

Plazo para el pago

El plazo para el pago de la segunda parte de hacienda varía según cada país y la legislación vigente. Es importante consultar las normativas fiscales y estar al tanto de los plazos establecidos. De esta manera, evitaremos retrasos y posibles recargos.

Fecha límite de pago

La fecha límite de pago de la segunda parte de hacienda es crucial. Es el día en que se vence el plazo para realizar el pago correspondiente. Es imprescindible respetar esta fecha para evitar posibles multas y complicaciones con la administración tributaria.

Es recomendable marcar la fecha límite de pago en el calendario y recordar tomar las medidas necesarias para cumplir con la obligación tributaria en tiempo y forma.

Consecuencias del incumplimiento

Si no se realiza el pago dentro del plazo establecido y se excede la fecha límite, pueden generarse multas, recargos e intereses. Además, el incumplimiento de las obligaciones tributarias puede tener consecuencias legales y afectar la reputación financiera de la persona o empresa.

Por lo tanto, es fundamental estar informado y cumplir con las fechas y plazos de pago establecidos por hacienda. Evitar retrasos y sanciones es responsabilidad de cada contribuyente.

No obstante, es importante mencionar que esta información es general y puede variar según la legislación de cada país y las regulaciones específicas de hacienda. Por ello, recomendamos consultar con un asesor fiscal o verificar directamente con la administración tributaria para obtener datos precisos.

Consecuencias por no realizar el pago de la segunda parte de hacienda a tiempo

El no realizar el pago de la segunda parte de hacienda a tiempo puede llevar a diversas consecuencias legales y financieras para los contribuyentes. Es importante cumplir con las obligaciones fiscales para evitar futuros problemas y sanciones.

Sanciones económicas

Una de las principales consecuencias por no pagar a tiempo la segunda parte de hacienda es el cobro de intereses y multas. Estas sanciones pueden aumentar el monto total a pagar y afectar negativamente el presupuesto del contribuyente.

Embargo de bienes

En casos extremos, la falta de pago puede llevar al embargo de bienes por parte de la autoridad fiscal. Esto significa que podrían confiscar propiedades, vehículos u otros activos del contribuyente como forma de pago de la deuda pendiente.

Problemas crediticios

El no cumplir con el pago de la segunda parte de hacienda también puede tener repercusiones en el historial crediticio del contribuyente. Las deudas fiscales impagadas pueden ser reportadas a las agencias crediticias, lo cual puede dificultar la obtención de préstamos o créditos en el futuro.

Proceso legal

En casos de incumplimiento reiterado o de montos importantes, las autoridades fiscales pueden iniciar acciones legales contra el contribuyente. Esto puede implicar visitas de revisión, auditorías o incluso procesos judiciales que pueden generar aún más gastos y complicaciones.

En conclusión, es de vital importancia realizar el pago de la segunda parte de hacienda a tiempo para evitar las consecuencias mencionadas anteriormente. Mantener una buena gestión fiscal y cumplir con las obligaciones tributarias es fundamental para evitar problemas financieros y legales en el futuro.

¿Cómo calcular la fecha de pago de la segunda parte de hacienda?

Calcular la fecha de pago de la segunda parte de hacienda es crucial para mantener tus finanzas al día y evitar posibles penalizaciones.

Para calcular la fecha de pago, necesitarás tener en cuenta algunos factores importantes:

Fecha de presentación de la declaración de impuestos:

La fecha de presentación de la declaración de impuestos puede variar según el país y la jurisdicción en la que te encuentres. Esta fecha suele ser establecida por la entidad de recaudación de impuestos y es necesario presentar la declaración antes de esta fecha límite.

Plazo de pago:

Una vez presentada la declaración de impuestos, se establece un plazo para el pago de la segunda parte de hacienda. Este plazo puede variar dependiendo de las regulaciones y los acuerdos de pago establecidos por la entidad de recaudación de impuestos. Es importante estar atento a la fecha límite para evitar pagos atrasados y posibles multas.

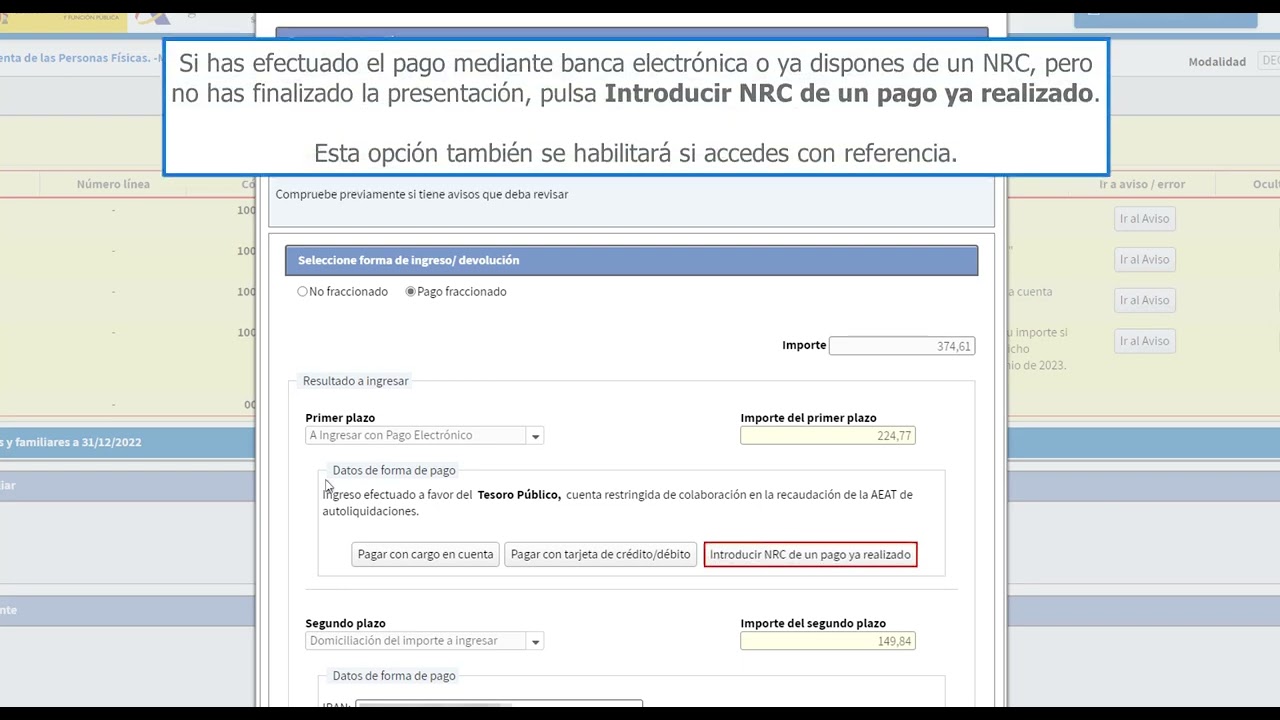

Métodos de pago:

Es esencial conocer los métodos de pago aceptados por la entidad de recaudación de impuestos. Esto puede incluir pagos en efectivo, transferencias bancarias, tarjetas de crédito, entre otros. Cada método de pago puede tener diferentes tiempos de procesamiento, por lo que es importante tenerlo en cuenta al calcular la fecha de pago.

Una vez que hayas reunido toda esta información, puedes seguir estos pasos para calcular la fecha de pago de la segunda parte de hacienda:

- Conoce la fecha de presentación de la declaración de impuestos.

- Verifica el plazo de pago establecido por la entidad de recaudación de impuestos.

- Considera el método de pago que utilizarás y su tiempo de procesamiento.

- Suma el plazo de pago a la fecha de presentación de la declaración de impuestos.

Al seguir estos pasos, podrás determinar la fecha límite para el pago de la segunda parte de hacienda. Recuerda que es importante cumplir con tus obligaciones fiscales para evitar sanciones y mantener tus finanzas en orden.

¿Cómo solicitar una prórroga para el pago de la segunda parte de hacienda?

Si necesitas solicitar una prórroga para el pago de la segunda parte de hacienda, aquí te explicamos cómo hacerlo paso a paso:

Paso 1: Reunir la documentación necesaria

Antes de iniciar el trámite de solicitud de prórroga, asegúrate de tener la documentación requerida. Normalmente, necesitarás el formulario de solicitud específico de tu país o región, así como cualquier documento adicional que se solicite.

Paso 2: Identificar la fecha límite

Es importante saber cuándo vence el plazo para el pago de la segunda parte de hacienda. Asegúrate de tener claro cuál es la fecha límite para poder solicitar la prórroga a tiempo.

Paso 3: Completar el formulario de solicitud

Una vez que tengas la documentación necesaria, completa con cuidado el formulario de solicitud de prórroga. Asegúrate de incluir toda la información requerida y de llenar correctamente todos los campos.

Paso 4: Presentar la solicitud

Una vez que hayas completado el formulario, puedes presentar la solicitud de prórroga. Dependiendo del país o región, es posible que tengas que enviar la solicitud por correo, presentarla en persona en una oficina de hacienda o realizar el trámite de forma online a través de un portal web.

Paso 5: Realizar seguimiento

Una vez que hayas presentado la solicitud, es importante realizar un seguimiento para asegurarte de que se ha recibido y procesado correctamente. Si es necesario, puedes comunicarte con la oficina de hacienda correspondiente para obtener información adicional o confirmar el estado de tu solicitud.

Recuerda que cada país o región puede tener requisitos y procedimientos específicos para solicitar una prórroga para el pago de impuestos, por lo que es importante consultar la información oficial o buscar asesoramiento profesional si tienes dudas.